农户联保贷款模型研究

摘要

农户联保贷款是一种为解决农村地区正规金融机构信息不对称、缺乏有效抵押物而设计的创新性信贷产品,它通过引入“连带责任”和“社会惩罚”机制,利用农户之间的社会关系网络来降低违约风险,提高信贷可得性,本报告旨在系统研究农户联保贷款的理论基础、核心运作模型、优势与内在风险,并探讨其在数字化背景下的演进与未来发展方向。

理论基础

农户联保贷款的有效性建立在以下几个核心经济学和金融学理论之上:

-

信息不对称理论

- 问题:在信贷市场中,银行(贷款人)对借款人(农户)的真实经营状况、还款能力和道德风险(如将贷款挪作他用)的了解远不如借款人自身,这导致银行要么不愿放贷,要么收取极高的利率以覆盖风险。

- 联保的解决方案:联保小组的成员通常来自同一村庄或社区,彼此之间拥有“软信息”(Soft Information),如邻里关系、家庭声誉、品行等,这些信息是银行难以通过财务报表或实地考察获得的,小组内部成员可以利用这种信息优势进行相互筛选和监督,从而缓解银行与农户之间的信息不对称。

-

社会惩罚与声誉机制

- 核心机制:这是联保贷款的“灵魂”,如果某个成员违约,整个小组都需要承担连带责任,更重要的是,违约行为会在封闭的乡村社区内迅速传播,严重损害违约者及其家庭的社会资本和声誉,这种因违约而遭受的“社会性死亡”的代价,远高于经济损失,从而对违约行为构成强大的威慑。

- 理论基础:该机制源于博弈论和社会网络理论,在重复博弈中,农户为了维护长期的个人声誉和家族信誉,会选择遵守契约。

-

信贷配给理论

(图片来源网络,侵删)

(图片来源网络,侵删)- 问题:由于信息不对称,银行无法通过提高利率来出清市场,因为高利率可能会吸引高风险的借款人(逆向选择),并激励借款人从事高风险项目(道德风险),最终导致坏账率上升。

- 联保的解决方案:联保贷款通过引入小组筛选和社会监督,降低了银行的整体风险,使得银行能够以一个相对较低、可接受的水平向更多合格的农户提供贷款,从而缓解了信贷配给问题。

-

社会资本理论

- 概念:社会资本是指嵌入在社会网络中的资源,如信任、规范和网络。

- 联保的解决方案:联保贷款将农户之间潜在的信任关系和社会网络**“资本化”**,将其转化为一种可用来担保信贷偿还的资产,小组的凝聚力、成员间的信任度直接决定了联保贷款的成功与否。

核心运作模型

一个典型的农户联保贷款模型包含以下几个关键要素和流程:

模型要素

-

参与主体

- 借款人:有贷款需求的农户,通常自愿组成5-10人的联保小组。

- 贷款人:农村信用社、农业银行、邮储银行、村镇银行等正规金融机构,或小额贷款公司。

- 担保人:联保小组全体成员,互为担保人。

- 监管者:地方政府金融办、银保监会等(宏观层面)。

-

核心机制

(图片来源网络,侵删)

(图片来源网络,侵删)- 自愿组合原则:小组由农户自愿组成,成员间需有相互了解和信任。

- 连带责任原则:小组内任何一人违约,其他成员均有义务代为偿还全部或部分贷款本息。

- 分期还款原则:通常采用“整贷零还”或分期还款的方式,减轻农户的期末还款压力,并起到早期预警作用。

- 动态管理原则:小组的贷款资格并非一劳永逸,银行会根据小组的整体还款表现、成员变动等情况进行动态评估和调整。

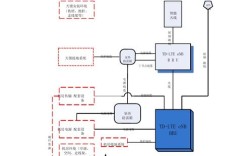

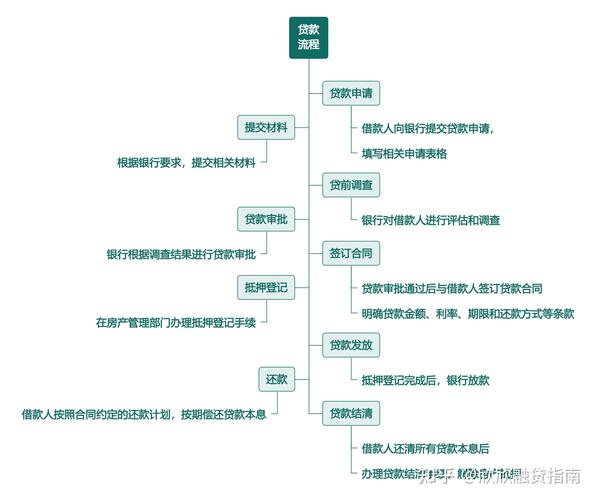

运作流程

graph TD

A[农户申请贷款] --> B{自愿组成联保小组};

B --> C[小组内部成员相互筛选与评估];

C --> D[向银行提交联合申请];

D --> E{银行审批};

E -- 通过 --> F[签订联保贷款合同];

F --> G[银行向小组发放贷款];

G --> H[小组内部分配使用贷款];

H --> I[农户进行生产经营];

I --> J[分期偿还贷款本息];

J --> K{还款情况};

K -- 按时偿还 --> L[信用记录良好, 可获得更高额度/续贷];

K -- 成员违约 --> M[启动连带责任];

M --> N[其他成员代偿];

N --> O[违约成员承担社会惩罚与经济损失];

O --> P[小组整体信用评级下降, 影响未来贷款];

模型优势与内在风险

优势

- 提高信贷可得性:有效解决了农户“贷款难”问题,使大量缺乏抵押物但有良好信誉和经营能力的农户能够获得生产性资金。

- 降低银行交易成本:利用小组的内部监督,部分替代了银行昂贵的外部贷后管理,降低了银行的运营成本。

- 降低违约风险:社会惩罚和连带责任的双重约束,极大地提高了农户的还款意愿,有效控制了不良贷款率。

- 促进金融普惠:是推动农村金融普惠发展的重要工具,有助于缩小城乡差距,支持“三农”发展。

内在风险与挑战

- 风险传染:这是联保贷款最核心的风险,小组内一个成员的失败(如因病、灾、经营不善等)会像“多米诺骨牌”一样,通过连带责任传导给其他成员,可能导致整个小组的系统性崩溃。

- 逆向选择:在缺乏有效外部监管时,那些信用记录不佳、风险偏好高的农户可能更积极地寻找“同路人”组成小组,因为他们更难获得个人贷款,而联保小组对他们来说是“最后的稻草”。

- “精英俘获”:村里的经济能人或“关系户”更容易组成优质小组并获得贷款,而真正贫困、社会网络资源匮乏的农户反而被排斥在外,违背了普惠金融的初衷。

- 社会网络异化:当贷款压力过大时,原本和谐的社会关系可能因代偿问题而破裂,导致邻里反目,破坏了农村社区的稳定。

- “一刀切”与监管僵化:一些地区的银行为了追求业绩,可能强行推行联保贷款,或对小组的组建、审查流于形式,埋下风险隐患。

模型的演进与未来发展方向

随着技术和社会环境的变化,农户联保贷款模型也在不断演进。

数字化转型:从“熟人社会”到“数据社会”

传统联保贷款高度依赖“熟人社会”的软信息,而金融科技的发展正在重塑这一模式。

- 大数据风控:利用农户的电商交易数据、物流信息、农业保险记录、卫星遥感数据(如作物长势、种植面积)等替代部分软信息进行信用评估。

- 线上化操作:从申请、审批、放款到还款,全流程线上化,提高效率,降低成本。

- 新模式探索:

- “核心企业/合作社 + 农户”联保:由农业龙头企业或合作社作为核心,组织农户进行联保,核心企业利用其市场地位和信誉为农户提供隐性担保,并负责销售产品,形成“产供销”一体化的信用闭环。

- “保险/期货 + 联保贷款”:将贷款与农业保险或价格期货产品绑定,即使发生自然灾害或价格暴跌,农户也能通过保险或期货获得赔付,从而保障其还款能力,从根本上降低联保小组的风险。

精细化与场景化

未来的联保贷款将更加细分和精准。

- 产业链金融场景:围绕特定的农业产业链(如生猪养殖、水果种植)设计联保产品,银行可以深入产业链,了解各个环节的风险和收益,提供更定制化的服务。

- 小组模式创新:探索基于共同兴趣、技能或项目的“功能型”小组,而非仅仅基于地域的“地缘型”小组,提高小组的同质性和协同效应。

政策与监管优化

- 差异化监管:对联保贷款的风险权重、资本计提等方面实行差异化监管,鼓励金融机构在风险可控的前提下创新服务。

- 建立风险补偿基金:由政府、银行、保险公司等多方出资,建立风险补偿基金,在发生区域性、系统性风险时,为银行和农户提供一定的“缓冲垫”。

- 加强金融教育:对联保小组成员进行金融知识普及,让他们充分理解连带责任的含义和潜在风险,做出理性决策。

农户联保贷款模型作为一项伟大的制度创新,在过去几十年里极大地促进了中国农村经济的发展和金融普惠的进程,其核心在于巧妙地利用了社会资本来弥补物质资本的不足,解决了信息不对称这一世界性难题。

该模型并非完美无缺,其固有的风险传染和逆向选择等问题在特定经济环境下会暴露无遗,面向未来,农户联保贷款的可持续发展,关键在于“守正创新”:

- “守正”:坚守其利用社会网络、促进普惠金融的初心,不能因噎废食。

- “创新”:积极拥抱金融科技,推动模型从依赖“熟人社会”的软信息,向融合“数据社会”的硬信息转变;从单一的“横向联保”向嵌入产业链、结合保险的“纵向联保”和“场景化联保”升级。

通过技术与制度的双重革新,农户联保贷款这一经典模型必将在乡村振兴的新征程中,继续发挥其不可替代的重要作用。