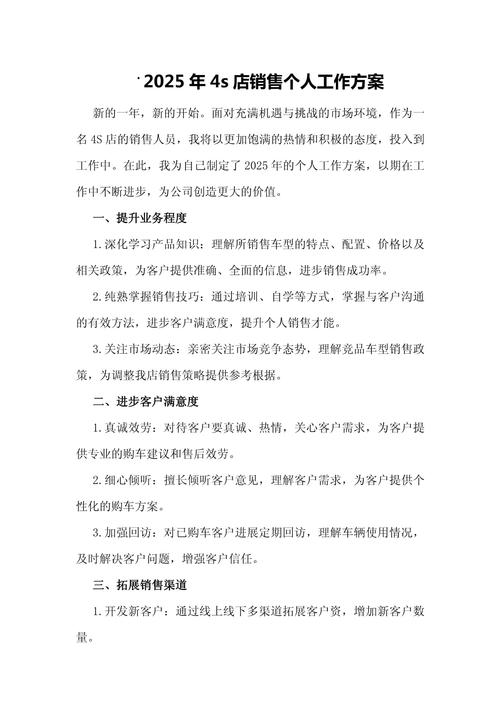

提高4S店售后业绩的参考文献指南

这份指南将参考文献分为几个核心板块,每个板块都包含理论要点、关键策略、可参考的书籍/期刊以及数据来源,方便您按需查阅和深入研究。

第一部分:核心理念与战略框架

这一部分是提升售后业绩的顶层设计,决定了整体方向。

客户关系管理

-

理论要点:

- 客户生命周期价值: 售后服务的核心不是单次维修的利润,而是通过优质服务留住客户,并最大化其在整个生命周期内的价值,一个满意的客户会持续回来消费,并带来推荐。

- 客户满意度与忠诚度: 满意度是基础,忠诚度是目标,将满意的客户转化为忠诚客户,能显著降低营销成本,提升长期盈利能力。

- 客户分层管理: 根据客户价值(如消费金额、车型、频次)和忠诚度,将客户分为不同层级(如VIP客户、潜力客户、流失风险客户),并采取差异化的服务策略。

-

关键策略:

- 建立完善的客户档案系统,记录客户历史消费、偏好、投诉等。

- 定期进行客户满意度调研,并针对反馈进行改进。

- 实施客户关怀计划,如生日祝福、车辆保养提醒、会员活动等。

-

参考文献:

(图片来源网络,侵删)

(图片来源网络,侵删)- 书籍:

- 《客户关系管理:加速利润和价值的提升》 - 作者:[美] 罗伯特·C·布莱德

- 《忠诚度革命:用情感连接赢得客户的心》 - 作者:[美] 弗雷德里克·F·莱希尔德

- 期刊/文章:

- Journal of Service Research - 专注于服务营销领域的顶级期刊,有大量关于客户满意度和忠诚度的实证研究。

- 哈佛商业评论 - 经常发表关于客户体验和客户战略的经典文章。

- 书籍:

第二部分:关键业绩提升策略

这是将理论落地为具体行动的模块,是业绩提升的核心。

客户体验与服务流程优化

-

理论要点:

- 客户旅程地图: 绘制客户从预约、进场、接待、维修、交车到回访的全过程,识别每个触点的痛点,并进行优化。

- 服务蓝图: 在客户旅程地图的基础上,深入分析后台支持流程(如备件、技师、财务),确保前台服务与后台高效协同。

- 关键时刻: 客户在与服务流程中产生强烈印象的关键节点,如接待时的问候、交车时的车辆清洁度、问题解决后的回访等,优化这些时刻是提升体验的关键。

-

关键策略:

- 预约系统优化: 提供便捷的线上/电话预约,合理安排工位和技师,减少客户等待时间。

- 透明化服务流程: 通过App或短信实时告知客户车辆维修进度、更换的备件、预估费用,消除客户焦虑。

- 打造舒适的客户休息区: 提供免费Wi-Fi、饮品、阅读物,甚至儿童娱乐区,提升等待体验。

- 标准化服务流程: 制定从接待到交车的SOP(标准作业程序),确保服务质量的一致性。

-

参考文献:

(图片来源网络,侵删)

(图片来源网络,侵删)- 书籍:

- 《体验引擎:设计打造用户热爱的产品与服务》 - 作者:[美] 帕特里克·纽鲍尔

- 《这就是服务设计思考》 - 作者:[荷] 马克·斯廷森森 等 (这本书介绍了服务蓝图等工具,非常实用)

- 文章/报告:

- 麦肯锡、德勤等咨询公司发布的关于汽车后市场客户体验的报告。

- 搜索“汽车售后服务 客户旅程地图”、“Service Blueprint Automotive”等关键词,能找到大量行业分析文章。

- 书籍:

精准营销与客户召回

-

理论要点:

- 数据库营销: 利用CRM中的客户数据,进行精准的客户画像,实现“千人千面”的营销。

- 生命周期营销: 针对不同阶段(如新车保修期、出保期、保养周期)的客户,推送不同的服务和优惠活动。

- 数字营销: 利用微信公众号、企业微信、短信、EDM(邮件营销)等渠道,低成本、高效率地触达客户。

-

关键策略:

- 保养提醒: 基于车辆行驶里程或时间,自动发送保养提醒和优惠券。

- 保险续保提醒: 在保险到期前,主动联系客户,提供续保方案和增值服务。

- 流失客户召回: 识别超过N个月未到店的客户,分析原因,通过专项优惠或关怀电话进行召回。

- 交叉销售与向上销售: 在客户进行常规保养时,推荐相关的增值服务(如空调清洗、发动机养护)或更高品质的机油/滤芯。

-

参考文献:

- 书籍:

- 《定位》 - 作者:[美] 艾·里斯、杰克·特劳特 (虽然是品牌定位,但其精准思维对营销策略启发很大)

- 《数字营销:精准定位与有效传播》 - 作者:[美] 戴夫·查菲 等

- 工具/平台:

关注国内主流的CRM系统厂商(如销售易、纷享销客、EC等)的博客和案例分享,他们有大量关于汽车行业客户管理的实践。

- 书籍:

技术能力与数字化赋能

-

理论要点:

- 数字化转型: 利用数字化工具提升服务效率、透明度和客户体验。

- 数据驱动决策: 通过分析服务数据(如客单价、返修率、工位利用率),发现运营问题,指导管理决策。

-

关键策略:

- DMS/CRM系统集成: 将经销商管理系统和客户关系管理系统打通,实现数据无缝流转。

- 在线服务门户/App: 客户可以在线预约、查看报价、支付费用、查看电子工单。

- 移动工单系统: 技师使用平板电脑接收工单、记录维修过程、上传照片,提高效率和信息透明度。

- 远程诊断技术: 对于部分车型,通过远程诊断提前预判问题,提升一次性修复率。

-

参考文献:

- 行业报告:

- Gartner(高德纳)或Forrester(弗雷斯特)关于汽车行业数字化转型的报告。

- 中国汽车工业协会、汽车流通协会发布的年度报告,其中会涉及售后市场数字化趋势。

- 新闻资讯:

关注“汽车之家”、“盖世汽车”等垂直媒体,它们经常报道各大4S集团在数字化方面的最新动态和案例。

- 行业报告:

人员管理与激励

-

理论要点:

- 服务利润链: 员工满意度和忠诚度是客户满意度和忠诚度的前提,满意的员工才能提供优质的服务,从而创造更高的客户价值和利润。

- 关键绩效指标: 设定清晰、可量化的KPI,如客户满意度、一次修复率、工位周转率、产值等,并与薪酬激励挂钩。

-

关键策略:

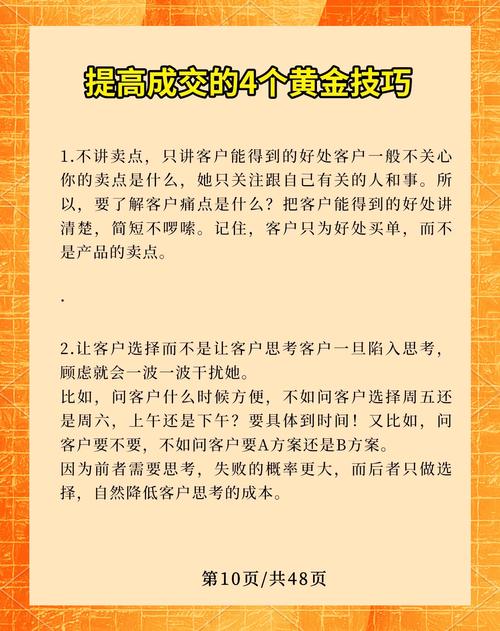

- 系统化培训: 不仅培训技师的技术,更要培训服务顾问的沟通技巧、投诉处理能力和销售技巧。

- 建立公平的激励机制: 将KPI完成情况与奖金、晋升直接挂钩,激励员工主动提升服务质量。

- 营造积极的工作氛围: 关注员工工作压力,提供良好的职业发展通道,降低人员流失率。

-

参考文献:

- 书籍:

- 《服务利润链》 - 作者:[美] 詹姆斯·赫斯克特 等

- 《激励员工:激发潜能的黄金法则》 - 作者:[美] 保罗·迈耶

- 期刊:

- Human Resource Management Journal - 人力资源管理领域的权威期刊。

- 书籍:

第三部分:数据与行业洞察

- 数据来源:

- J.D. Power (君迪): 发布年度“中国汽车售后服务满意度研究”(CSI)和“中国汽车售后服务忠诚度研究(CSI)”等报告,是衡量4S店售后业绩和行业标杆的黄金标准。

- 中国汽车流通协会: 定期发布汽车经销商库存预警指数、二手车市场分析等报告,提供宏观市场环境数据。

- 各大主机厂: 各大汽车品牌(如一汽-大众、上汽通用、宝马、奔驰等)会对其经销商发布年度运营报告和最佳实践案例,是内部提升的重要参考。

- 第三方咨询公司: 如罗兰贝格、波士顿咨询、德勤等,会发布关于汽车后市场发展趋势、新零售模式等深度研究报告。

总结与行动建议

要提高4S店售后业绩,不能只依赖单一策略,而应采取一个系统化、数据驱动的组合拳:

- 战略先行: 以“客户为中心”,将提升客户生命周期价值作为核心战略。

- 体验为王: 梳理并优化客户全旅程,打造透明、高效、愉悦的服务体验。

- 精准营销: 利用CRM和数字化工具,对客户进行分层管理和精准触达。

- 技术赋能: 投入数字化工具,提升内部运营效率和客户互动体验。

- 人才为本: 建立完善的培训和激励机制,激发团队的服务热情和专业能力。

- 数据驱动: 持续监控J.D. Power等第三方数据和内部运营数据,用数据指导决策,持续改进。

希望这份详尽的参考文献指南能为您提供一个清晰的思路和实用的资源,助力您有效提升4S店的售后业绩。