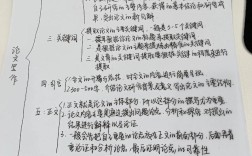

培训前教育教学思想观的形成与梳理,是教育工作者专业成长的重要起点,它不仅决定了教学行为的方向,更影响着学生的学习体验与发展成效,在未经过系统培训前,多数教师的教育教学思想观往往源于个人学习经历、日常教学实践中的自发感悟,以及对教育现象的朴素认知,这些观念可能零散、片面,甚至存在与教育科学规律不符的潜在误区,明确培训前教育教学思想观的核心维度、常见特征及优化方向,对后续针对性提升培训效果至关重要。

从核心维度来看,培训前的教育教学思想观通常包含教育目标观、学生观、课程观、教学观及评价观五个关键层面,教育目标观上,部分教师可能更侧重知识传授的“结果导向”,将“学生掌握多少知识点”“考试成绩是否达标”作为核心目标,而对学生的核心素养发展、情感态度价值观培养等“过程性目标”关注不足;学生观方面,传统“教师中心”的思想仍可能存在,将学生视为被动接受知识的“容器”,忽视其作为学习主体的主动性、差异性及发展潜能,例如对不同学习基础的学生采用统一教学节奏,未能因材施教;课程观上,对课程的理解可能局限于“教材内容”,认为“教完教材即完成教学任务”,而缺乏对课程作为“经验载体”“育人媒介”的深层认知,未能结合生活实际、社会需求拓展课程资源;教学观上,“讲授式”教学可能占主导地位,课堂互动形式单一,对学生探究能力、批判性思维的培养设计不足,常出现“教师满堂灌,学生被动听”的现象;评价观则可能过度依赖终结性评价(如考试分数),将分数作为衡量学生优劣的唯一标准,忽视形成性评价的诊断功能,以及学生在学习过程中的努力程度、进步幅度等多元评价维度。

从形成特征来看,培训前的教育教学思想观多呈现“经验依赖性”“碎片化”及“潜在滞后性”三大特点,经验依赖性表现为教师的教学观念深受自身学生时代教师的影响,当年我的老师就是这样教我的,我也这样教学生”,这种“代际传递”的模式可能使部分过时的教学方法延续至今;碎片化则体现在观念缺乏系统性,教师可能对“合作学习”“项目式学习”等新理念有所耳闻,但对其内涵、实施条件、操作路径等缺乏整体把握,导致实践中出现“形式化”应用(如小组讨论流于表面);潜在滞后性则源于教育理论与实践的脱节,部分教师长期身处固定教学环境,较少接触前沿教育研究成果,导致观念与新时代“立德树人”“核心素养导向”的教育要求存在差距,例如对“跨学科融合”“五育并举”等理念的理解停留在口号层面,未能转化为具体教学行为。

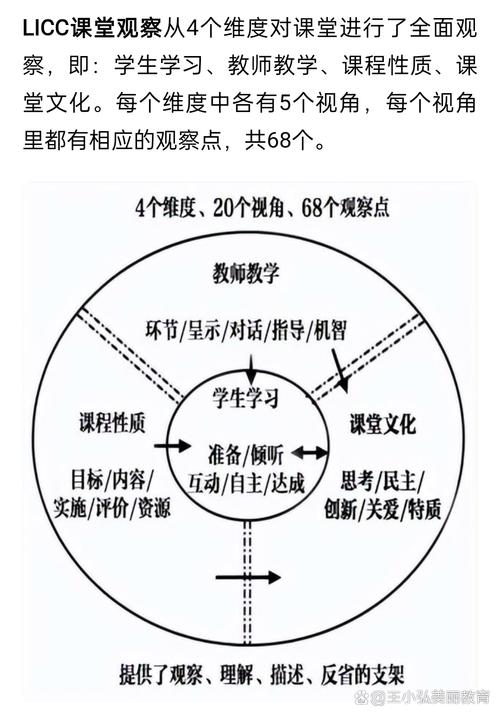

针对上述特征,培训前的教育教学思想观梳理需以“问题导向”和“理论联结”为原则,通过问卷调查、课堂观察、教学案例分析等方式,帮助教师反思自身观念中的盲区,我的课堂是否真正给了学生自主思考的时间?”“我的评价方式是否激发了学生的学习内驱力?”;引导教师将实践经验与教育理论相结合,例如用“建构主义学习理论”审视“学生被动听讲”的问题,用“多元智能理论”重新认识学生的“差异性”,从而在观念层面实现从“经验型”向“理论自觉型”的初步转变,这一过程并非要全盘否定教师原有的实践经验,而是在保留其合理内核的基础上,通过科学理论的“赋能”,使教育教学思想观更具系统性、科学性和前瞻性,为后续培训中教学技能的优化、教育创新能力的提升奠定坚实的思想基础。

相关问答FAQs

Q1:培训前梳理教育教学思想观对教师培训的实际意义是什么?

A:梳理培训前的教育教学思想观有助于实现“精准培训”,通过明确教师现有观念的优势与不足,培训设计可避免“一刀切”,而是针对共性问题(如目标观偏差)和个性需求(如课程观薄弱)提供内容支持;帮助教师带着反思参与培训,能提升其对培训内容的理解深度和应用意愿,促进“观念更新”向“行为改变”的转化,最终提高培训的实效性。

Q2:如何判断自身的教育教学思想观是否需要优化?

A:可通过三个维度自我判断:一是对照教育政策文件(如新课标)和前沿教育理论,看自身观念是否符合“核心素养导向”“学生主体地位”等要求;二是反思教学实践中的困惑,为什么学生参与度低?”“为什么教学效果未达预期?”;三是收集学生反馈,若学生普遍反映课堂“枯燥”“压力大”,或学习主动性不足,可能反映出教育目标观、教学观等方面存在优化空间,通过多维度审视,可及时发现观念中的滞后或偏差,为后续改进明确方向。