研究背景与意义 (Why it matters for an MBA)

信用风险是金融机构(银行、保险公司、基金公司等)面临的最核心风险之一,它直接关系到机构的盈利能力、资本充足性和生存发展,近年来,随着金融科技的兴起、经济环境的复杂化以及监管要求的日益严格(如巴塞尔协议III/IV),传统的信用风险度量方法正面临巨大挑战和机遇。

对于MBA学生而言,研究此课题的意义在于:

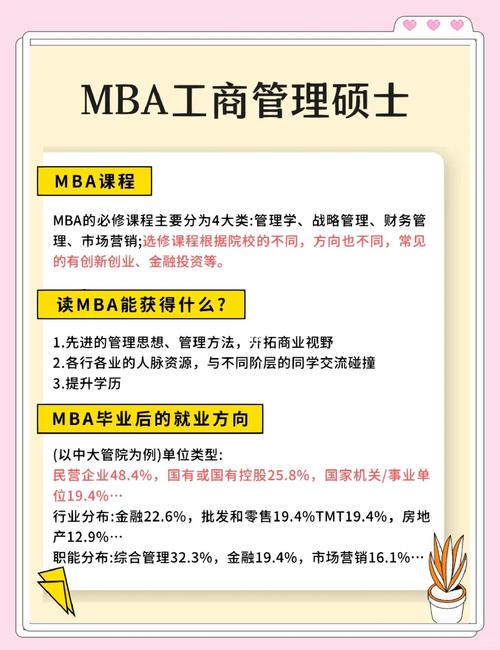

- 核心能力构建: 掌握风险管理是现代金融从业者的核心竞争力,本研究能让你深入理解金融机构的风险管理逻辑和资本配置决策。

- 战略视角: 信用风险度量不仅是技术问题,更是战略问题,如何通过更精准的风险识别和定价,支持业务扩张、优化客户结构、实现盈利增长,是MBA关注的核心。

- 前沿洞察: 拥抱金融科技(AI、大数据、区块链)是MBA的必备素养,研究如何将这些新技术应用于信用风险度量,能让你站在行业前沿。

- 职业发展: 无论是想进入银行的风控部门、金融科技公司,还是企业的财务/投融资部门,这个研究背景都将为你提供坚实的理论基础和丰富的实践案例。

核心研究方向与关键问题 (Key Research Areas & Questions)

MBA研究应避免过于纯理论或纯技术,而是聚焦于“如何用更好的方法解决商业问题”,以下是一些值得深入探索的方向:

传统模型与现代技术的融合与应用

这个方向关注如何将前沿技术(如机器学习、人工智能)与传统统计模型(如Logistic回归、KMV模型)结合,提升信用风险度量的准确性、效率和前瞻性。

- 研究问题:

- 机器学习模型在信用评分中的表现如何? 以某银行或P2P平台为例,比较XGBoost、神经网络等模型与传统Logistic回归模型在违约预测上的准确率、召回率和稳定性。

- 如何利用自然语言处理分析非结构化数据以提升风险预警能力? 分析企业财报、新闻舆情、社交媒体讨论,构建“情绪指数”来辅助判断企业信用状况的恶化。

- 人工智能模型在“黑箱”问题上如何解决? 如何提高AI模型的透明度和可解释性,以满足监管要求和内部风控决策的需要?

特定行业或场景下的信用风险管理

不同行业(如房地产、科技、小微企业)的风险特征差异巨大,研究特定领域的信用风险度量,具有极高的商业价值。

- 研究问题:

- 如何为“新经济”企业(如SaaS公司、初创科技企业)构建有效的信用评估模型? 传统模型依赖的固定资产、现金流等指标不适用,如何从用户增长、产品黏性、技术壁垒等维度进行评估?

- 供应链金融中的信用风险如何度量? 如何利用核心企业的信用,通过区块链等技术为上下游中小企业提供更精准的融资和风险评估?

- 消费金融场景下,如何动态调整信用额度? 结合用户的实时行为数据(如消费频率、还款习惯),构建动态信用评分模型,实现风险与收益的平衡。

信用风险管理的战略与商业模式创新

这个方向跳出具体模型,从更高维度审视信用风险管理如何创造商业价值。

- 研究问题:

- 大数据风控如何支撑普惠金融的商业模式? 以网商银行、微众银行为例,分析其如何通过“数据驱动”的风控模型,服务传统银行无法覆盖的长尾客户,并实现商业可持续性。

- ESG(环境、社会、治理)因素如何影响信用风险定价? ESG表现好的企业是否具有更低的违约率?研究ESG评级在信贷决策中的应用,及其对银行长期风险和收益的影响。

- 在利率市场化背景下,如何利用信用风险度量实现差异化定价? 如何通过更精细的风险分层,为不同风险等级的客户设计差异化的贷款利率、产品和服务,从而提升净息差和客户粘性。

金融科技驱动的信用风险管理新范式

聚焦于颠覆性技术对信用风险管理的根本性改变。

- 研究问题:

- 去中心化金融中的信用风险如何度量与管理? DeFi协议(如Aave, Compound)通过超额抵押和智能合约管理风险,这种模式与传统中心化模式有何优劣?其系统性风险在哪里?

- 区块链技术在供应链金融和资产证券化中的应用如何重塑信用风险? 如何利用区块链的不可篡改和可追溯性,提高底层资产的真实性,降低信息不对称带来的信用风险?

- 开放银行如何改变信用数据获取与风险评估的生态? 在用户授权下,银行如何整合来自不同平台的(支付、电商、社交)数据,构建更360度的用户信用画像?

研究方法

MBA论文通常采用定性、定量或混合研究方法。

-

案例研究法:

(图片来源网络,侵删)

(图片来源网络,侵删)- 适用场景: 研究方向二、三、四。

- 操作: 选取1-2家代表性企业(如某商业银行、某金融科技公司、某特定行业龙头企业)作为研究对象,通过深度访谈(风控总监、产品经理、CFO)、内部资料分析、公开资料研究,深入剖析其信用风险管理的实践、挑战和成功经验。

-

实证研究法:

- 适用场景: 研究方向一。

- 操作:

- 数据收集: 获取某金融机构的脱敏客户数据(包括财务数据、行为数据、违约标签)或公开市场数据(如上市公司财报、股价、债券数据)。

- 模型构建: 使用Python (Pandas, Scikit-learn, XGBoost) 或R等工具,构建并训练多种信用风险预测模型。

- 模型比较与验证: 使用AUC、KS、准确率、召回率等指标对不同模型进行评估和比较,分析其优劣。

-

混合研究法:

- 适用场景: 综合性研究,既有模型构建,又有战略分析。

- 操作: 先通过实证研究验证某个新模型的有效性(定量),再通过案例研究或访谈分析该模型在商业落地中遇到的组织、文化、监管等障碍(定性),并提出解决方案。

MBA论文题目示例

以下是结合上述方向的论文题目,供您参考:

-

技术与应用型:

- 《基于机器学习的中国商业银行个人信用评分模型优化研究——以X银行为例》

- 《文本挖掘技术在上市公司信用风险预警中的应用研究》

- 《动态信用评分模型在消费金融场景下的构建与实证分析》

-

行业与战略型:

- 《“新经济”背景下科技初创企业信用风险评估体系研究》

- 《大数据风控支撑下普惠金融商业模式的可持续性研究——以网商银行为例》

- 《ESG因素对上市公司信用利差的影响研究——来自中国A股市场的证据》

-

创新与前沿型:

- 《去中心化金融中信用风险管理的机制与挑战研究》

- 《区块链技术在供应链金融信用风险中的应用与模式创新》

- 《开放银行时代下个人征信数据整合与信用评估新范式研究》

研究的实际应用价值

- 对金融机构: 提供优化风控模型、提升审批效率、实现精准定价、拓展新客群的具体策略。

- 对金融科技公司: 证明其技术解决方案的商业价值,为其产品设计和市场推广提供理论支持。

- 对监管机构: 提供关于金融科技风险、系统性风险监管的政策建议。

- 对MBA学生本人: 完成一份高质量、有深度的毕业论文,并为未来职业发展积累宝贵的行业洞察和项目经验。

希望这个全面的框架能帮助您开启“信用风险度量研究”的MBA之旅!祝您研究顺利!