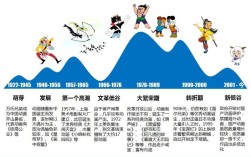

,我将它分为研究流程、研究范式、数据类型、核心研究方法、以及前沿与特殊方法五个部分进行详细阐述。

研究流程

金融研究,尤其是实证研究,通常遵循一个标准化的流程,确保研究的科学性和严谨性。

-

提出问题与文献回顾

- 提出问题:研究始于一个有价值、有创新性的问题。“ESG(环境、社会和治理)表现如何影响公司的股价?” 或 “量化交易策略在中国A股市场是否仍然有效?”

- 文献回顾:系统梳理与该问题相关的现有研究,了解前人做了什么、用了什么方法、得出了什么结论、还存在哪些争议或空白,这有助于定位自己的研究,并找到理论依据。

-

提出假设

- 基于理论和文献,提出可以被检验的具体、明确的假设,假设应该是可证伪的。

- 基于委托代理理论,可以假设:“公司的董事会独立性越高,其代理成本越低。”

-

研究设计

(图片来源网络,侵删)

(图片来源网络,侵删)- 这是研究的核心蓝图,需要明确以下几点:

- 变量定义:明确因变量、自变量、控制变量。

- 样本选择:确定研究对象(如A股上市公司)、时间范围(如2010-2025年)和数据来源。

- 模型设定:选择合适的计量模型来检验假设。

- 数据收集与处理:从数据库(如CSMAR、Wind、Compustat)或公开渠道收集数据,并进行清洗、标准化等预处理。

- 这是研究的核心蓝图,需要明确以下几点:

-

实证分析

- 运用统计软件(如Stata, Python, R, EViews)执行研究设计中的模型,进行数据处理和回归分析。

- 进行描述性统计、相关性分析、回归分析等,并解读结果。

-

稳健性检验

- 为了确保研究结论的可靠性,需要进行一系列稳健性检验。

- 使用不同的变量衡量方式。

- 改变样本期间或剔除特定样本。

- 使用不同的计量模型(如用工具变量法解决内生性问题)。

- 进行安慰剂检验。

- 为了确保研究结论的可靠性,需要进行一系列稳健性检验。

-

得出结论与政策建议

- 总结研究发现,回答最初提出的问题。

- 讨论研究的理论贡献和实践意义,并为市场参与者、监管机构或公司管理层提供相应的政策建议。

- 指出研究的局限性,并提出未来可能的研究方向。

研究范式

金融研究主要分为两大范式:

-

实证研究

- 核心:基于数据和事实,检验理论或假设,回答“是什么”(What is)的问题。

- 特点:客观、可量化、可重复,这是现代金融研究的主流范式,占据了金融学顶级期刊(如 Journal of Finance, Review of Financial Studies)的绝大部分篇幅。

-

规范研究

- 核心:基于价值判断,探讨“应该是什么”(What ought to be)的问题,提出政策建议或标准。

- 特点:主观性强,涉及伦理和价值观。“监管机构应该如何加强对高频交易的监管?”

- 现状:纯粹的规范研究在顶级期刊中较少见,但通常与实证研究相结合,作为实证分析的落脚点。

数据类型

数据是实证研究的基石,金融研究中常用的数据类型包括:

-

时间序列数据

- 定义:在多个时间点上对同一个变量(如股票价格、利率、GDP)进行观测得到的数据。

- 特点:数据点之间存在时间顺序,可能存在序列相关性。

- 应用:资产定价模型检验、市场有效性分析、宏观经济预测等。

-

横截面数据

- 定义:在同一个时间点上,对多个不同个体(如公司、个人、国家)的某个变量进行观测得到的数据。

- 特点:数据点之间是独立的,但个体间可能存在异质性。

- 应用:公司财务研究(如分析公司特征与财务绩效的关系)、行为金融学等。

-

面板数据

- 定义:结合了时间序列和横截面数据,即在多个时间点上对多个个体进行观测。

- 特点:数据维度更高,能同时反映个体差异和时间变化,信息量更丰富,能有效控制不随时间变化的个体异质性。

- 应用:非常普遍,如分析公司治理在不同时期如何影响公司价值。

-

高频数据

- 定义:以秒、毫秒甚至更小时间单位记录的交易数据。

- 特点:数据量巨大,噪声多,能捕捉市场的微观结构。

- 应用:市场微观结构研究、算法交易分析、流动性研究等。

核心研究方法

这是金融研究方法的核心,是进行实证分析的工具箱。

A. 计量经济学方法

这是金融实证研究的“标准武器”。

-

基础回归分析

- 普通最小二乘法:最基础的回归方法,用于检验变量间的线性关系。

- 多元回归:在模型中引入多个自变量和控制变量,以更准确地识别因果关系。

-

处理内生性问题

- 问题:当自变量与误差项相关时,OLS估计结果是有偏且不一致的,这是金融研究中最常见的问题之一。

- 解决方案:

- 工具变量法:寻找一个与内生自变量相关,但与模型误差项无关的工具变量。

- 双重差分法:利用“政策冲击”这一自然实验,比较处理组和对照组在政策前后的差异,近年来在金融研究中非常流行。

- 断点回归设计:当某个门槛变量刚好超过某个断点时,个体才受到政策影响,利用这一断点来识别因果效应。

- 固定效应模型:主要用于面板数据,控制不随时间变化的个体特征,以消除个体异质性带来的遗漏变量偏误。

-

时间序列分析

- 平稳性检验:如ADF检验,确保时间序列数据是平稳的,避免“伪回归”。

- 协整分析:检验多个非平稳时间序列之间是否存在长期稳定的均衡关系。

- 向量自回归模型:用于分析多个变量之间的动态互动关系,常用于宏观经济与金融市场互动研究。

- GARCH模型:用于刻画金融时间序列中常见的“波动率聚集”现象,即大波动后倾向于跟随着大波动。

B. 金融学特定模型

这些是金融学领域内发展出的、具有特定理论和实践意义的模型。

-

资产定价模型

- 资本资产定价模型:衡量单个资产相对于市场的系统性风险(贝塔)及其预期回报。

- Fama-French三因子/五因子模型:在CAPM基础上,增加了规模因子和价值因子(及盈利能力、投资因子),能更好地解释股票横截面收益差异。

-

期权定价模型

- Black-Scholes-Merton模型:经典的欧式期权定价公式。

- 二叉树模型:更为灵活,可用于美式期权等复杂衍生品的定价。

-

公司金融模型

- 投资决策模型:如净现值法、内部收益率法。

- 融资决策模型:如权衡理论、优序融资理论。

- 股利政策模型:如股利无关论、信号理论。

C. 数据科学与机器学习方法

随着大数据和人工智能的发展,这些方法在金融研究中越来越重要。

-

监督学习

- 应用:预测和分类。

- 常见算法:

- 逻辑回归:预测股票涨跌(分类问题)。

- 支持向量机:信用风险评估。

- 决策树/随机森林/梯度提升树:预测公司违约、量化交易策略开发。

-

无监督学习

- 应用:数据探索和降维。

- 常见算法:

- 聚类分析:将具有相似特征的公司或股票进行分组,用于构建投资组合或发现市场异象。

- 主成分分析:将多个高维变量(如众多财务指标)降维,提取关键因子。

-

自然语言处理

- 应用:分析文本信息中的情感和情绪。

- 常见方法:

- 情感分析:分析新闻、社交媒体、财报文本中的情绪倾向,并将其作为市场情绪的代理变量,研究其对股价的影响。

前沿与特殊方法

-

事件研究法

- 用途:量化某一特定事件(如并购公告、财报发布、政策变动)对上市公司价值产生的影响。

- 原理:通过计算事件窗口期内的“异常收益率”来衡量事件效应。

-

实验方法

- 用途:在受控环境中检验理论,尤其在行为金融学中应用广泛。

- 形式:包括实验室实验和田野实验,设计一个模拟交易实验,观察投资者的行为偏差。

| 类别 | 目的/特点 | |

|---|---|---|

| 研究流程 | 提出问题、文献回顾、提出假设、研究设计、实证分析、稳健性检验、结论 | 确保研究的系统性和科学性 |

| 研究范式 | 实证研究、规范研究 | 区分“是什么”和“应该是什么” |

| 数据类型 | 时间序列、横截面、面板数据、高频数据 | 研究的基础,决定了分析方法的选择 |

| 核心方法 | 计量经济学(OLS, IV, DID, RD)、金融学模型(CAPM, B-S)、机器学习 | 分析数据、检验假设、预测未来的工具箱 |

| 前沿方法 | 事件研究法、实验方法、NLP | 针对特定研究问题的专门技术 |

一个优秀的金融研究者不仅要精通上述各种方法,更重要的是要深刻理解金融理论,能够根据具体的研究问题,选择最合适的方法组合,并清晰地阐述研究的逻辑和贡献。