地方金融监管问题研究框架

研究背景与意义

-

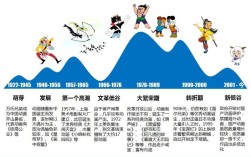

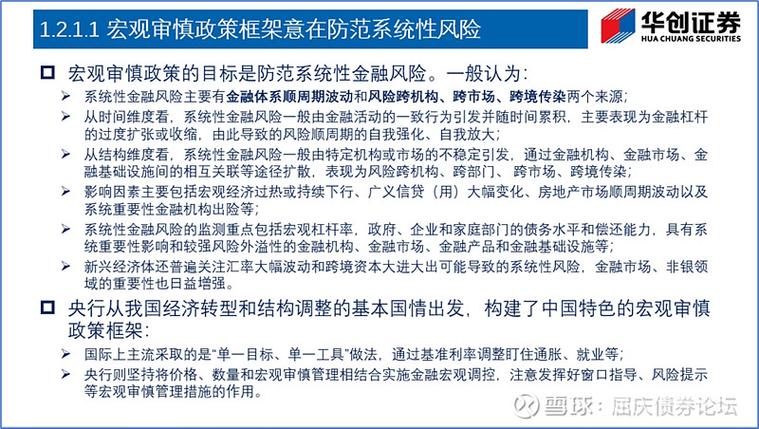

时代背景:

(图片来源网络,侵删)

(图片来源网络,侵删)- 金融体系多元化: 传统银行体系之外,地方性法人金融机构(如城商行、农商行、村镇银行)、新兴金融业态(如P2P网贷、股权众筹、地方金融资产交易场所)蓬勃发展,对地方经济活力起到了重要推动作用。

- 风险事件频发: 近年来,从P2P爆雷、地方小贷公司乱象,到个别村镇银行风险事件,地方金融领域风险事件频发,暴露出现有监管体系的短板。

- 政策驱动: 中央高度重视防范化解金融风险,提出“坚决打好防范化解重大金融风险攻坚战”,国务院于2025年成立金融稳定发展委员会,并明确地方政府对地方金融的监管责任,要求“压实地方金融监管责任”。

-

研究意义:

- 理论意义: 丰富和完善中国特色金融监管理论,尤其是在中央与地方监管权责划分、监管协同机制、监管科技应用等方面的研究。

- 现实意义: 针对当前地方金融监管的痛点、难点,提出可操作的改革方案,有助于守住不发生系统性、区域性金融风险的底线,保护金融消费者权益,促进地方金融健康有序发展,服务实体经济。

地方金融监管的核心问题

当前地方金融监管面临的问题可以从“人、法、事、物”四个维度进行分析:

法律与制度层面(法)

- 上位法缺失与授权模糊: 《中国人民银行法》、《银行业监督管理法》等主要金融法律主要针对中央监管部门,缺乏对地方金融监管的明确、系统性授权,地方金融监管的法律依据多为部门规章和地方性法规,法律位阶低,权威性不足。

- 监管对象界定不清: “地方金融组织”的边界模糊,小额贷款公司、融资担保公司、区域性股权市场、典当行、融资租赁公司、商业保理公司等,其业务交叉、形态多变,容易形成监管真空或重复监管。

- 监管权力与责任不匹配: 地方政府承担着“风险处置第一责任人”的责任,但在风险早期识别、预警和干预的权力上却相对有限,尤其是在跨区域、跨行业风险的处置上,缺乏有效的协调手段。

监管体系与协调层面(人)

- 监管能力不足:

- 专业性欠缺: 地方金融监管部门人员编制有限,普遍缺乏金融、法律、科技等领域的专业人才,难以应对复杂多变的金融创新。

- 独立性受限: 地方金融监管部门往往隶属于地方政府,在执行监管政策时,可能面临“促发展”与“防风险”的目标冲突,导致监管独立性、客观性受到挑战。

- 央地监管协调不畅:

- 信息壁垒: 中央与地方监管部门之间信息共享机制不健全,存在“数据孤岛”,导致风险信息传递滞后、失真。

- 权责交叉与空白: 对于一些新兴业态或跨区域业务,容易出现“中央管不了、地方管不好”的尴尬局面,一家注册在A省但业务遍及全国的互联网平台,其监管责任边界模糊。

- 部门间协同困难: 地方金融监管涉及地方金融局、市场监管局、公安局、法院等多个部门,在案件查处、资产处置、维稳等方面协调成本高,效率低下。

监管实践与效能层面(事)

- 监管方式粗放: 多以机构审批、现场检查等传统、被动的监管方式为主,对金融科技(如大数据、人工智能)的应用不足,难以实现穿透式、实时化的风险监测。

- 监管套利现象严重: 金融企业利用不同地区、不同监管部门之间的规则差异,进行监管套利,将高风险业务转移至监管较松的地区或领域,加剧了风险积聚。

- 风险预警和处置机制不健全: 缺乏科学有效的早期风险预警指标体系,一旦风险爆发,地方政府往往面临“先出事、后处置”的被动局面,处置手段单一,成本高昂,且容易引发次生风险和社会稳定问题。

金融生态与发展层面(物)

- “重发展、轻监管”惯性: 部分地方政府将金融视为拉动GDP的工具,对引进金融机构、推动金融创新持积极态度,但对配套的监管体系建设投入不足,存在“重审批、轻监管”的倾向。

- 金融消费者保护薄弱: 地方金融领域的金融消费者(尤其是普通民众)风险识别能力较弱,权益保护机制不健全,在风险事件中往往成为最终受害者。

问题成因的深层分析

- 金融分业监管模式与混业经营趋势的矛盾: 我国仍以分业监管为基础,但金融创新已打破行业界限,导致监管体系难以适应。

- 地方政府激励机制的偏差: 在以GDP为核心的考核体系下,地方政府有强烈的动机推动金融业发展,而风险责任却具有长期性和隐蔽性,导致短期利益与长期风险的不对称。

- 金融科技发展的双刃剑效应: 金融科技提高了效率;它也使得金融活动更加隐蔽、复杂,对监管技术提出了更高要求,而监管科技的发展相对滞后。

- 社会信用体系不完善: 金融市场健康运行的基础是社会信用,地方信用信息共享和应用不足,使得“守信激励、失信惩戒”机制难以有效落地,增加了监管难度。

对策与建议

针对上述问题,应从顶层设计到基层执行,系统性地推进改革:

完善法律法规体系,夯实法治基础

- 推动《地方金融监督管理条例》出台: 以国务院条例形式,明确地方金融监管的法律地位,界定地方金融组织的范围、监管部门的权责、风险处置的程序和各方义务。

- 建立“中央统筹、地方主责”的立法框架: 在国家层面制定基本法,授权地方根据实际情况,出台更具操作性的实施细则。

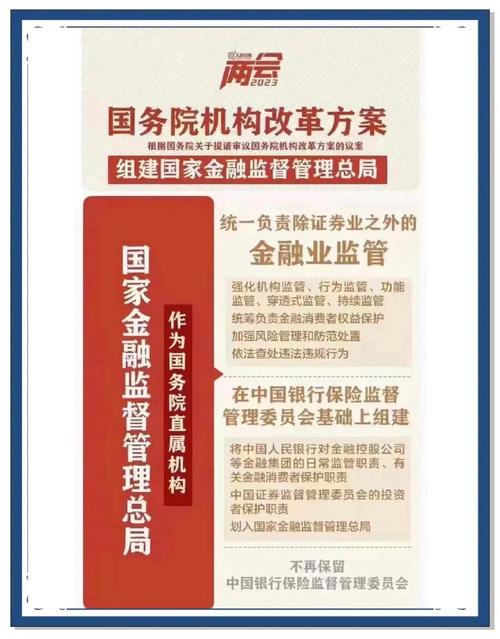

健全监管组织体系,提升监管能力

- 强化地方金融监管部门的独立性: 探索建立对地方金融监管部门的垂直管理或双重管理体制,减少地方政府的不当干预,确保其能够公正履职。

- 加强监管队伍建设: 增加专业人才编制,建立市场化、专业化的招聘和激励机制,吸引金融、法律、数据科学等领域的高端人才。

- 深化央地监管协同: 建立常态化的信息共享平台、联席会议制度和风险联合处置机制,明确中央与地方在跨区域、跨行业风险事件中的牵头和协同责任。

创新监管方式与工具,提升监管效能

- 大力发展监管科技(RegTech): 运用大数据、人工智能、云计算等技术,建立“穿透式”监管平台,实现对地方金融组织资金流向、业务风险的实时监测和智能预警。

- 实施差异化、精准化监管: 根据不同类型、不同风险等级的机构,采取差异化的监管强度和频率,将有限的监管资源用在“刀刃上”。

- 强化功能监管和行为监管: 从“管机构”向“管业务、管功能”转变,对同类金融业务实施统一的监管标准,消除监管套利空间。

优化金融生态,压实各方责任

- 转变地方政府职能: 树立“监管也是发展”的理念,将金融风险防控纳入地方政府考核体系,建立发展与风险防控并重的政绩观。

- 压实机构主体责任: 严格落实金融机构的股东责任、董事和高管的履职责任,建立内部风险控制与合规管理体系。

- 加强金融消费者教育与保护: 普及金融知识,提高公众风险意识,建立便捷、高效的金融纠纷非诉讼解决机制,畅通投诉举报渠道。

研究方法

- 文献研究法: 系统梳理国内外关于地方金融监管、金融风险、监管协同等方面的理论文献和研究成果。

- 案例分析法: 选取近年来典型的P2P爆雷、地方小贷公司风险、村镇银行风险等案例进行深度剖析,总结经验教训。

- 比较研究法: 比较分析不同国家(如美国、英国、德国)在地方或州级层面的金融监管模式,借鉴其成功经验。

- 实地调研法: 深入地方金融监管部门、金融机构、企业进行访谈和问卷调查,获取第一手资料,了解现实困境和需求。

- 定量分析法: 利用统计数据,构建计量模型,分析地方金融发展、监管投入与金融风险之间的关系,为政策建议提供数据支撑。